Mientras el “dólar soja” más engrose las reservas, más emisión monetaria habrá y, consecuentemente, más inflación. Subyace una obsesión por aumentar las reservas, cuando los esfuerzos deberían estar en bajar el gasto público. El problema no es que falten dólares en la economía, sino que sobran pesos.

El gobierno se puso como prioridad absoluta la acumulación de reservas. Para ello, implementó el denominado “dólar soja” que consiste en ofrecerles, sólo por setiembre, $200 por dólar a los productores del complejo sojero. El tipo de cambio oficial se mantiene en $140 por lo que se genera un beneficio especial de $60 para el sector de la soja. Se espera que se liquiden por este mecanismo unos USD 5.000 millones.

Un aspecto muy importante es que la entrada de dólares al Banco Central implica emisión monetaria. El Banco Central emite pesos para comprar los dólares a los exportadores. Si esos dólares se los vende a los importadores la emisión es absorbida y no tendría impactos inflacionarios. Pero como emite para comprar “dólar soja” a $200 y los vende a los importadores a $140, queda una emisión remanente de $60 por dólar obtenido con “dólar soja”. Es decir que, en el extremo, aun cuando no se acumulen reservas porque el 100% de los “dólares soja” se usan para pagar importaciones, igualmente habrá emisión monetaria debido a los $60 por dólar. Esto agrega más presiones inflacionarias.

¿Cuánta inflación agrega el “dólar soja”? Para responder está pregunta, se plantean los siguientes escenarios suponiendo que se liquidan los USD 5.000 millones previstos:

- Si todos los dólares quedan acumulados como reservas, el Banco Central habrá emitido $1.000.000 millones (5.000 x $200).

- Si los dólares son vendidos a los importadores, el Banco Central perderá las reservas obtenidas y la emisión neta remanente será de $300.000 millones (5.000 x $60).

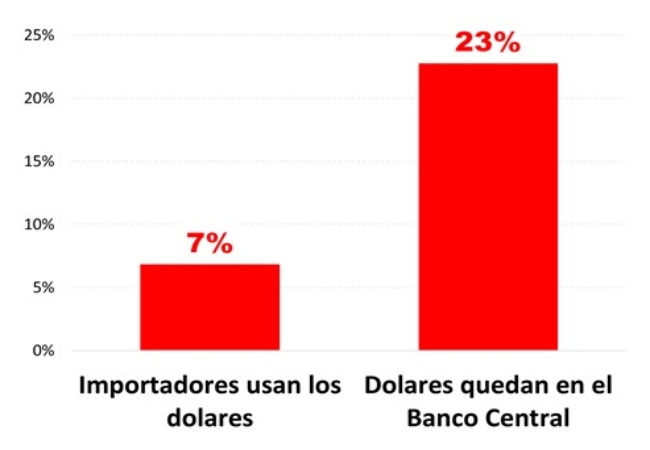

- Esto implica que la base monetaria crecerá entre un 7% y un 23% adicionalmente a lo que aumenta para cubrir el déficit fiscal y los intereses de Leliqs.

Aumento de la base monetaria por el “dólar soja”

Fuente: IDESA en base a BCRA

Estos datos muestran que la emisión monetaria adicional que genera el “dólar soja” es de magnitudes importantes en un contexto donde la gente ya no quiere aceptar más pesos. Lo más paradójico es que mientras más “exitoso” sea el gobierno acumulando reservas con el “dólar soja”, más emisión monetaria volcará en el mercado. La situación obligará al Banco Central a absorber la emisión remanente aumentando la absorción de pesos con Leliqs. Pero esto obliga a pagar más intereses lo cuales son otra fuente de emisión monetaria. Actualmente, la emisión que hace el Banco Central por los intereses de las Leliqs equivalente a 9 millones de jubilaciones mínimas por mes.

El “dólar soja” puede generar una mejora transitoria en las reservas del Banco Central. Pero lo hace a costa de agregar presiones inflacionarias y agrandar la imparable bola de nieve de las Leliqs. En el corto plazo se disminuyen las tensiones cambiarias, pero aumentan las tensiones sociales por la mayor inflación. Además, esta dinámica de emisión y crecimiento de las Leliqs, hacen cada vez más probable un desenlace traumático a través de una mega-devaluación que licue los excesos de pesos. Causa perplejidad que se tome con entusiasmo el aumento de reservas del Banco Central gracias al “dólar soja” ignorando que se está generando más emisión monetaria tornando la situación cada vez más insostenible.

El punto de partida es un error de diagnóstico que lleva a una obsesión equivocada. Ante la alarma que genera la caída de las reservas nace la obsesión por conseguir dólares. Con diligencia y entusiasmo se establece el “dólar soja” y se viaja a Estado Unidos a tratar de destrabar préstamos retenidos por los organismos internacionales. Pero el diagnóstico correcto es que no faltan dólares en la Argentina, sino que sobran pesos. Mientras no se modere la emisión es inevitable que los excesos de pesos presionen sobre las reservas del Banco Central.

La obsesión debería ser colocada en la reducción del gasto público. Dado que no hay margen para aumentar la presión tributaria y son muy pocos los inversores que están dispuestos a prestarle al Estado argentino, la única manera de reducir los excesos de emisión es reduciendo el gasto público. Lo deseable es que esto se haga con un ordenamiento integral del Estado en lugar de los rudimentarios ajustes ortodoxos. Pero ante tan crítica situación que se vive es urgente disminuir, por lo menos, la desidia y las incoherencias en el manejo de las tarifas de servicios públicos y los programas asistenciales.

Fuente: IDESA.org