Sin hacer especulaciones, ante una situación tan crítica como la que está viviendo la Argentina, lo mejor es hacer un análisis claro, sin vueltas, pero totalmente basado en evidencia. De esta forma van a quedar expuestas sobre la mesa las alternativas con que se encontrará el próximo presidente.

Causaron mucho revuelo las declaraciones del candidato presidencial Javier Milei aconsejando no renovar los plazos fijos en pesos porque la moneda nacional no vale nada. Esto causó una enérgica reacción negativa en los otros candidatos y en los economistas señalando que esto es alentar una crisis financiera con su consiguiente explosión inflacionaria.

Esto da fuerza a un interrogante que venía flotando en el ambiente desde antes de las declaraciones. Hay muchos ahorristas e inversionistas que empiezan a manifestar temor por la posibilidad de que el nuevo gobierno –cualquiera sea él– se vea obligado a instrumentar un plan “Bonex” como el que sucedió en 1989 previó a la entrada a la convertibilidad. Es muy importante la palabra “obligado” porque ningún político quiere aplicar un plan de este tipo. Pero, obviamente, muchas veceslas decisiones políticas son forzadas por cuestiones técnicas.

El temor viene por el lado de que la contraparte de los plazos fijos son las Leliq del Banco Central. Es decir, los bancos comerciales toman ahorro de la gente a plazo fijo y a ese dinero lo canalizan a la compra de Leliq del Banco Central. Esto implica que las Leliq son un pasivo del Banco Central con los bancos comerciales. Entonces, si la gente no renueva los plazos fijos y los bancos comerciales tienen que devolverle el dinero, el Banco Central debe honrar las Leliq. Esto es, devolverles el dinero a los bancos comerciales a cambio de las Leliq.

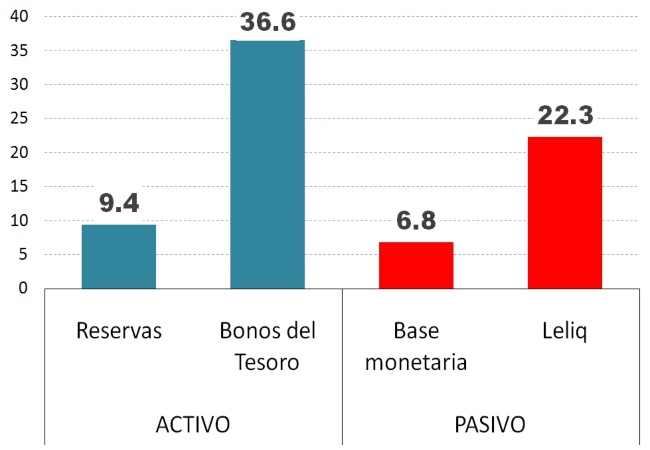

Para ver cuáles son las alternativas que se le presentan al Banco Central para honrar las Leliq hay que remitirse –como en cualquier empresa que se pregunta cómo honrar sus deudas– al balance del Banco Central. Esto se presenta en el gráfico a continuación.

Principales activos y pasivos del Banco Central

En billones de $ – Setiembre 2023

Fuente: LP CONSULTING en base a BCRA

El activo del Banco Central se conforma por las reservas en divisas que tiene y por bonos del Tesoro que le compra ya sea directamente al Tesoro o en el mercado secundario. El pasivo se conforma de la base monetaria (que son los billetes emitidos que circulan en el mercado) y sus deudas donde la principal son las Leliq. Cabe aclarar que hay otros activos y pasivos, pero son menores y no afectan el análisis.

Ante la pregunta: ¿Qué se puede hacer para honrar las Leliq?

Caben dos alternativas.

- Vender (monetizar) los bonos del Tesoro y con ese dinero recuperar las Leliq.

- Emitir billetes (aumentar la base monetaria) para recuperar las Leliq.

La alternativa más razonable parece la 1. Es más, si hasta incluso el Banco Central tiene 64% más de activos en bonos del Tesoro que de pasivos en Leliq. La solución es simple.

El tema es a quién le vende los bonos del Tesoro. Hoy nadie en el mercado quiere comprar bonos del Tesoro (alto riesgo país implica que no hay inversiones externas que puedan interesarle el riesgo argentina). Los inversores privados apenas renuevan los bonos en cartera que se les vencen casi forzados por las circunstancias. De hecho, buena parte de esos bonos el Banco Central los tuvo que comprar en el mercado secundario a raíz de que el Tesoro licitaba y ningún inversor privado le compraba. Los bonos del Tesoro hoy se renuevan, pero no tienen mercado para colocar un stock importante de nuevos bonos.

Entonces, no queda otra que la alternativa 2.

El tema con la alternativa 2 es que tampoco es tan fácil.

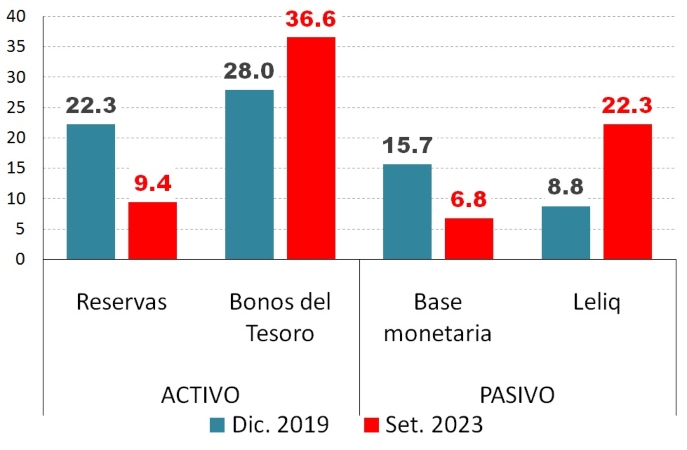

Para entender por qué es mejor mirar el gráfico a continuación.

Principales activos y pasivos del Banco Central

En billones de $ a precios de Setiembre 2023

Fuente: LP CONSULTING en base a BCRA

Aquí se presenta la evolución del Banco Central desde que asumió el gobierno a la actualidad. El dato clave es el de la evolución de la base monetaria. La base pasó de $15,7 billones a $6,8 billones. Esto significa que la gente rechazó la emisión monetaria que el Banco Central hizo desde el 2019 a la fecha. Es por esta razón –el rechazo de la gente a los nuevos pesos emitidos– que el Banco Central tuvo que vender Leliq pagando una tasa de interés alta para que la gente acepte los pesos. La gente aceptó los pesos emitidos para ponerlos a plazo fijo a fin de cobrar esa tasa de interés que ofrece el Banco Central.

Entonces, si la gente ya no quiere renovar el plazo fijo, el Banco Central no va a tener otra que convertir las Leliq en base monetaria, cuando la gente actualmente rechaza nueva base monetaria. Esta expansión extraordinaria de base monetaria con una contracción de la demanda por base monetaria provocaría una estampida inflacionaria mucho más fuerte que hoy se está viendo en la actualidad.

De aquí la preocupación de los otros candidatos presidenciales y los economistas ante el consejo de Milei de no renovar los plazos fijos en pesos.

Conclusión

Dado la inviabilidad de la alternativa 1 lleva a la alternativa 2, sabiendo que es probable ocurra una estampida inflacionaria, y esto causaría más daño a los sectores más desprotegidos de la economía y que viven de un ingreso mensual, tanto formal como informal.

Serán clave los resultados de las próximas elecciones para lograr un ancla a las expectativas negativas que actualmente muestran hoy las variables económicas, fundamentalmente la alta volatilidad cambiaria y aceleración de precios.

Fuente: LP CONSULTING