Hay un segmento no bancario que da préstamos a los sectores populares. Un informe del Banco Central muestra que este segmento quedó destruido con la actual crisis. Sin financiamiento para los bienes simbólicos de los sectores populares, el resultado electoral no debería sorprender

El sistema de crédito argentino tiene un segmento de entidades no bancarias que se especializan en préstamos al consumo para los sectores populares. Son los “Otros Proveedores No Financieros de Crédito” (OPNFC). El Banco Central publica un interesante informe sobre estas entidades.

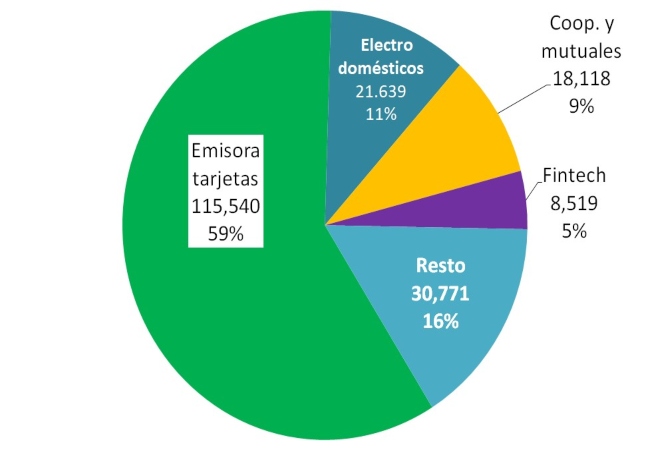

Para tener una idea de magnitud y quiénes son, al mes de octubre del 2020 otorgaban préstamos por $200 mil millones (7% de los préstamos bancarios a personas humanas y Pymes), sumando unas 200 instituciones lo que arroja un promedio de préstamos por institución de $1.000 millones. Claramente, son instituciones de crédito pequeñas.

OPNFC por tipología

En millones de pesos – Octubre 2020

Fuente: LP CONSULTING en base a BCRA

El 59% son empresas emisoras de tarjetas de créditos no bancarias, seguidas por créditos que dan las casas de electrodomésticos (11%), cooperativas y mutuales (9%) y las emergentes empresas digitales de crédito, fintech, (5%) más una variedad de otros tipos de prestamistas (16%).

La deuda promedio por cliente era de $32 mil a octubre 2020. La cantidad total de clientes ascendió en octubre 2020 a 6 millones de los cuales el 77% (4,7 millones) no son atendidos por el sistema bancario.

Este perfil de cliente denota claramente que se trata del crédito popular, excluido del sistema bancario y de muy bajos ingresos dado que el monto promedio de los préstamos representa apenas el 180% del salario de los trabajadores informales, que la encuesta de hogares del INDEC estima para octubre 2020 en unos $18 mil mensuales.

Este segmento de créditos populares se desmoronó, primero, con las crisis inflacionarias de 2018 y 2019, y luego con la pandemia. En octubre del 2018 la cantidad de gente atendida por estos canales de crédito era de 7 millones, número que cayó a 6 millones en octubre del 2020. Sin embargo, a pesar de esta caída la gente con crédito en estos canales y sin crédito en el sistema bancario subió de 2,6 en 2018 a 4,7 millones en 2020. Estos números dicen que mientras casi 2 millones de personas se cayeron del sistema bancario y pasaron a estos canales no bancarios, otro millón de los que estaban en este canal no bancario se cayeron y se quedaron sin crédito de consumo.

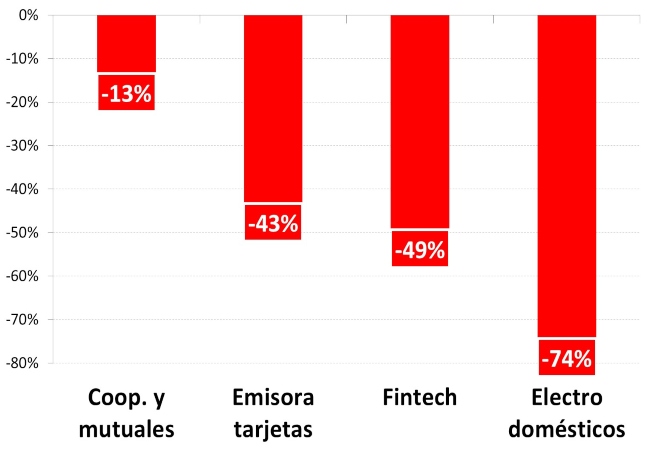

Tomando la variación real (ajustada por inflación) de los montos de préstamos por canal surge que la mayor caída la tuvieron los créditos de electrodomésticos (-74%), luego los fintech (-49%) y las tarjetas de créditos no bancarias (43%). Las cooperativas y mutuales no cayeron tanto (-13%) porque tiene más inserción en grupos de afinidad y, en general, cobran por débitos automáticos en salarios y jubilaciones con lo cual tuvieron una tasa de recupero más razonables que les permitió mantener los préstamos.

Variación real de los préstamos

Oct. 2018 – Oct. 2020

Fuente: LP CONSULTING en base a BCRA

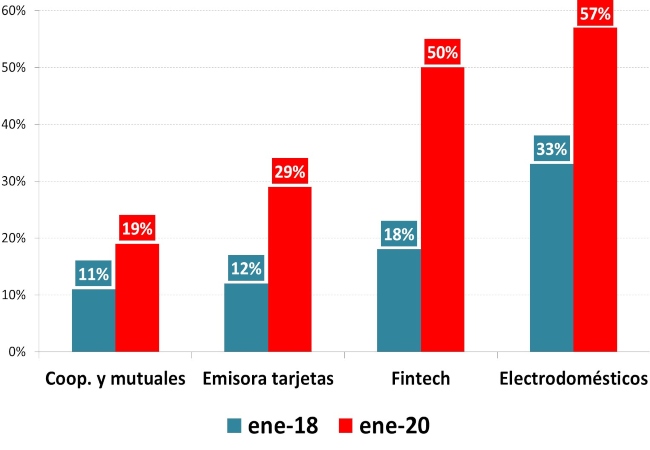

Un dato asociado a la caída de los préstamos es el aumento en la tasa de irregularidad de las carteras entre enero 2018 (antes del comienzo de la crisis cambiaria) y octubre 2020 (luego del confinamiento duro).

Como se observa en el gráfico debajo, las cooperativas tuvieron un crecimiento del incumplimiento del 11% al 19% por lo dicho anteriormente de que, en general, cobran mediante débito automático. Es más, incluso el aumento en la tasa de incumplimiento es a un ritmo suave.

Distinta es la realidad de los otros canales no bancarios. Las emisoras de tarjeta no bancarias tuvieron un crecimiento del 12% al 29% y las fintech del 18% al 50% en la irregularidad. El canal más agraviado por el incumplimiento fue electrodomésticos que pasó del 33% (ya alto, antes de la crisis) a 57% (crítico, más de la mitad de los deudores no devuelve a tiempo).

En los tres casos de tarjetas, fintech y electrodomésticos el patrón fue el mismo. Crecimiento acelerado del incumplimiento desde abril 2018 (cuando comienza la crisis cambiaria) hasta la segunda mitad del 2019. A partir de este momento se observa un descenso paulatino del incumplimiento hasta abril del 2020 que, con el confinamiento, vuelve a generar un crecimiento abrupto que lleva a picos de incumplimiento superiores a los de 2029.

Tasa de irregularidad de las carteras de créditos de OPNFC

Fuente: LP CONSULTING en base a BCRA

Conclusión

El enorme deterioro en el crédito al consumo de los sectores populares señala no sólo el empobrecimiento sino también y fundamentalmente la caída en la calidad de vida de estos segmentos más humildes.

Con la caída de los ingresos personales, la gente tuvo que dejar de pagar sus deudas para mantener el consumo básico. Al no pagar las deudas se quedó sin crédito al consumo y, con ello, sin acceso a los bienes simbólicos (electrodomésticos, celulares, escapadas de fin de semana, vacaciones, salidas, etc.) lo cual afecto el humor social entre los segmentos populares.

Posiblemente, el error de percepción que cometió el oficialismo en las elecciones es el de creer que los sectores populares se contentan con “platita en el bolsillo para comer”. En realidad, hasta para los sectores populares poder comer no es un logro electoral. La gente siente el bienestar (que sí es un logro electoral) cuando puede acceder a bienes simbólicos, que son los bienes durables y los de placer que son superiores a las necesidades básicas.

Fuente: LP CONSULTING